Уровни Фибоначчи. Что это и как использовать в трейдинге

Для успешной торговли на финансовом рынке, необходимо провести грамотный анализ ситуации и определить точку входа в рынок. Для этого, на выбор трейдеру, предоставляется огромное количество инструментов. Одним из которых является индикатор «уровни Фибоначчи», основанный на теории известного математика Леонардо Пизанского, более известного как Фибоначчи.

Что такое Уровни Фибоначчи

Уровни Фибоначчи — основной метод технического анализа, с помощью которого можно определить начало роста или снижения цены. Основан он на числовой последовательности, выведенной математиком в 1202 году.

Сама последовательность выглядит следующим образом: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55... Её смысл заключается в том, что каждая последующая цифра равна сумме двух предыдущих (1+2=3). Если же предыдущее число разделить на последующее, то всегда получается одно и тоже значение 0,618 (8/13=0,618). При выполнении деления через одно число, в результате получается 0,382 (3/8=0,382), а в случае деления через два числа получается — 0,236 (3/13=0,236). Следуя в обратном направлении, разделяя большее число на меньшее, можно получить следующие результаты: 1,618, 1,382, 1,236.

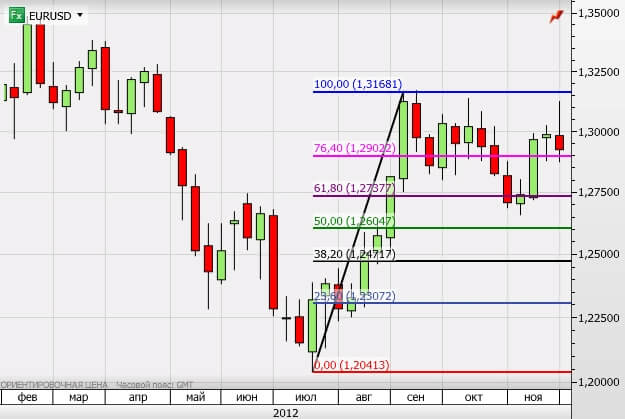

Вышеприведённая последовательность нашла широкое применение во всех сферах жизни. Подобная закономерность легла и в основу индикатора «уровни Фибоначчи», который рассчитывается в процентом отношении от движения цены. На графике уровни выстраиваются на отметках в 23,6%, 38,2%, 50%, 61,8%, 76,4% и 100%.

СПРАВКА! Впервые, закономерность движения цен на графике отследил Ральф Нельсон Эллиотт в 30-х годах XX века. Затем он объединил свои предположения и числовую последовательность Фибоначчи и вывел теорию волнового движения цен. На сегодняшний день оба индикатора «уровни Фибоначчи» и «волны Эллиотта» широко используются трейдерами.

Уровни Фибоначчи

Рассчитывать самостоятельно уровни Фибоначчи трейдеру не приходится, все самые необходимые инструменты для технического анализа уже есть на современных торговых платформах.

Уровни Фибоначчи на графике располагаются горизонтально. Всего насчитывается шесть таких уровней, каждый из которых имеет свои особенности и интерпретацию.

- Первая линия проходит на уровне 23,6%, и от правильности её построения зависят и все остальные линии. Она же является линией от которой и начинает своё движение цена в восходящем или нисходящем направлении.

- Вторая линия располагается на уровне 38,2%. На данном уровне уже возможно заключение сделок, но при условии, что цена пробила эту линию. Данный уровень указывает на силу того или иного тренда. В случае, когда цена прошла эту отметку, то её движение, скорее всего, продолжится в том же направлении ещё два следующих уровня.

- Третья линия проходит через отметку в 50%. На этом уровне, как правило, можно определить насколько сильный тренд наблюдается на рынке. Если цена пробивает эту линию, то тренд продолжит расти или падать (в зависимости от её начального направления) и дальше. Либо, если он не является сильным, то движение цены принимает боковое направление.

- Четвертый уровень проходит на линии в 61,8%. Случаи, когда происходит пробитие ценой данного уровня, как правило сопровождаются новостями, имеющими значительное влияние на рынок. Это также является весомым сигналом, для открытия сделок.

- Пятый уровень — 76,4%. Как правило, на нём график цены достигает своего пика движения. Здесь, лучше всего, располагать ордера Take Profit или Stop Loss.

- Шестой уровень располагается на уровне в 100%. Цена достигает данной отметки достаточно редко. Эта линия показывает гарантированный разворот тренда.

ВАЖНО! Уровни Фибоначчи не дают четких сигналов для входа в рынок, поэтому при анализе лучше использовать инструмент совместно с другими. Это поможет принять верное решения в отношении какой-либо сделки.

Пройдите обучение трейдингу >>

Как использовать уровни Фибоначчи в трейдинге

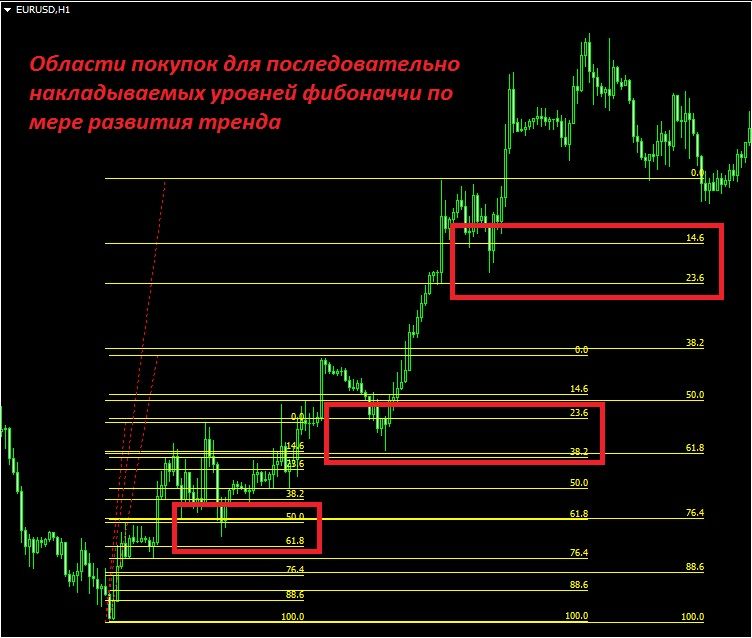

Данный индикатор широко применяется трейдерами при техническом анализе. Однако его обычно используют совместно с другими инструментами, что позволяет получить более точные сигналы входа на рынок. Кроме того применять уровни Фибоначчи можно на любом временном промежутке.

Правила построения уровней

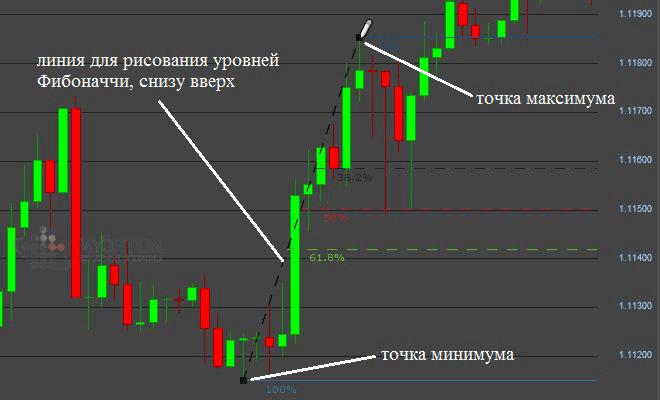

Выстроить уровни Фибоначчи достаточно просто, для этого необходимо соблюдать следующие правила:

- для начала нужно определить направление тренда (нисходящий или восходящий тренд). На боковом движении цены данный инструмент не используют.

- далее важно правильно определить начальную точку, от которой будут откладываться последующие линии. В случае если тренд восходящий, то нужно найти самую крайнюю, от которой цена оттолкнулась и направилась вверх. При нисходящем тренде, линии откладываются от пика, или самой верхней точки на графике.

- затем от найденной точки откладываем линии, выбрав специальный значок «уровни Фибоначчи» на панели инструментов торговой платформы. При этом линии растягиваются на графике до момента, где цена начинает свою коррекцию.

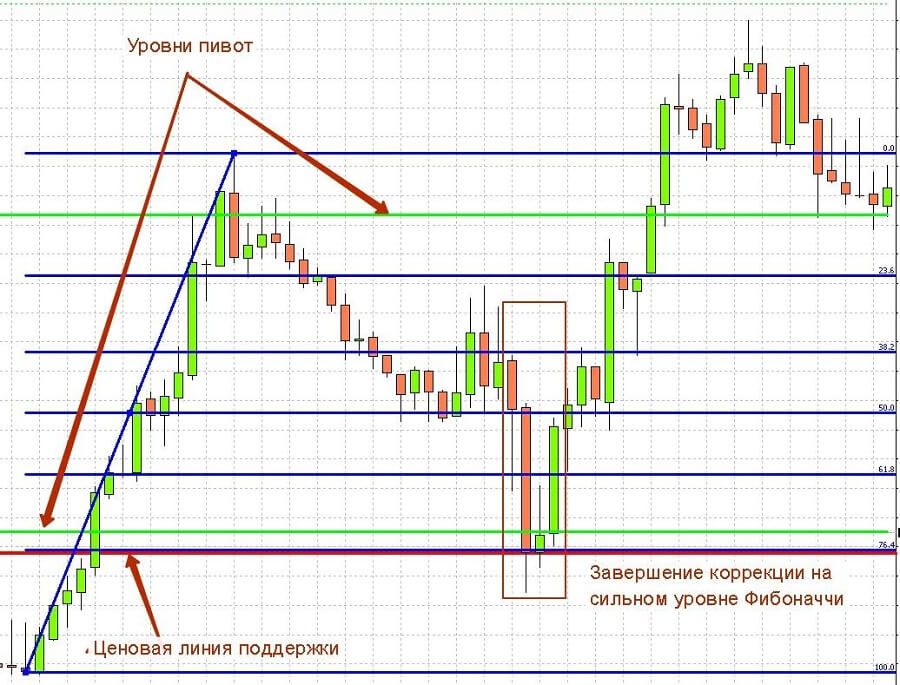

Возле каждого из уровней 23,6%, 38,2%, 50% можно увидеть такое явление как коррекция. Это момент, когда цена отталкивается от линии и направляется в противоположную сторону, а затем снова возвращается в исходное положение. После чего она либо пробивает один из уровней и продолжает свое движение в направлении тренда, либо уходит в боковое движение.

Правила использования уровней при открытии позиций

Только при соблюдении общепринятых правил, которые основываются на математических расчётах и опыте трейдеров, возможно получение прибыли от сделок. Для открытия успешной позиции важно учитывать следующее:

- открытие позиций лучше всего производить на втором или третьем уровне, когда цена с корректировалась и уверенно пробила эти линии;

- если наблюдается достаточно сильный тренд, то Take Profit или Stop Loss, правильнее всего будет выставлять на четвёртом уровне, это поможет избежать серьёзных потерь;

- для большей надежности ориентироваться нужно также на линии тренда, уровни сопротивления и типы свечей и их комбинации.

ВНИМАНИЕ! Опытные трейдеры не рекомендуют открывать позиции на моменте коррекции цены возле того или иного уровня, так как понять как именно она себя поведет не известно. Делать это лучше всего только после того как цена пробила выставленный уровень.

Преимущества и недостатки использования уровней Фибоначчи

Как и у всех инструментов, предназначенных для проведения технического анализа рынка, у данного индикатора есть свои положительные и отрицательные стороны, о которых необходимо знать.

Преимущества использования уровней Фибоначчи:

- простой в использовании индикатор, который помогает определить уровни коррекции цены и моменты для открытия или закрытия позиций;

- очень легко совмещать с другими инструментами технического анализа, что позволяет получить более надежные сигналы;

- можно использовать для анализа разных временных промежутков, как на валютном так и на фондовом рынке.

Однако данный инструмент также имеет и ряд недостатков в его использовании:

- проще всего корректно выстроить уровни на уже сформированном графике, а вот в режиме реального времени сделать это сложнее, понадобится немалый опыт;

- неправильное определение точки, от которой откладываются уровни может привести к их неправильному построению и ошибочному принятию решения по поводу открытия позиции;

- не редко встречается такое явление, как ложное пробитие ценой того или иного уровня, что также может привести к выбору неправильной позиции на открытие сделки.

Любое изменение на рынке подчиняется определённым закономерностям, благодаря которым были разработаны специальные инструменты, позволяющие с точностью определить дальнейшее движение цены. От корректности проведения технического анализа напрямую зависит размер будущей прибыли трейдера.

Выбор того или иного инструмента для проведения такого анализа остаётся на усмотрение трейдера. А на основе нескольких инструментов можно разработать свою собственную стратегию торговли на рынке.

Однозначного мнения по поводу правильности выбора рассмотренного выше индикатора среди трейдеров нет. Кто-то успешно применяет его в своих торговых стратегиях, а кто-то является его ярым противником, ссылаясь на неэффективность сигналов. Однако его популярность постоянно увеличивается, благодаря своей универсальности применения.